Chừng nào cuộc sống vẫn còn đem đến nhiều cám dỗ nào sale, nào quảng cáo, nào abc và cả xyz… thì “người phàm mắt thịt” chúng ta vẫn còn sẽ đau khổ dài dài với ti tỉ thứ nhu cầu phát sinh mỗi ngày (thật đấy 😭). Và để né bớt đi những cuộc vui chơi, mua sắm quá đà khiến hầu bao “khét lẹt”, Ting tin rằng việc thiết lập ngân sách là điều mà bất kỳ ai cũng không được bỏ qua.

Về bản chất, thiết lập ngân sách không phải để khống chế nhu cầu chi tiêu của chúng ta. Dưới một góc nhìn lạc quan và khoa học hơn, việc thiết lập ngân sách sẽ giúp mọi người có thể kiểm soát được dòng tài chính cá nhân và có những quyết định thông thái hơn trong việc chi tiêu. Để làm rõ vấn đề này, Ting sẽ cùng bạn đi qua từng mục nhỏ bên dưới nhé!

Tìm hiểu về thiết lập ngân sách

Thiết lập ngân sách (Budgeting) nói chung là một danh sách tất cả các chi phí và nguồn thu được xây dựng có kế hoạch nhằm giúp bạn quản lý, kiểm soát được dòng tiền và thực hiện được các mục tiêu tài chính đề ra.

Lợi ích của việc thiết lập ngân sách

Thiết lập ngân sách về cơ bản có thể giúp tạo được thế chủ động cho mọi hoạt động chi tiêu cũng như tiết kiệm của bản thân.

- Ngân sách chi tiêu sẽ cho bạn một bức tranh tổng thể về xu hướng chi tiêu của bản thân, từ đó có thể kiểm soát tốt mọi hành vi mua sắm, ngăn chặn đi những mong muốn tiêu xài không cần thiết.

- Với ngân sách chi tiêu, bạn sẽ nhận định được nên ưu tiên chi cho nhu cầu nào trước, nhu cầu nào sau. Từ đó, giúp mỗi người hình thành được thói quen tiêu dùng thông thái, biết xài tiền đúng người, đúng thời điểm, đúng mục đích.

Từng bước thiết lập ngân sách

Bước 1: Xác định

Cần xác định được tình hình tài chính cá nhân hiện tại dựa trên nhu cầu, môi trường và điều kiện sống. Nếu là một sinh viên, hãy xem xét các nguồn thu nhập bạn có được, có thể là khoản chu cấp từ gia đình hay một công việc part-time nào đó… Tiếp đến là mục tiêu tài chính bạn mong muốn, có thể là ngắn hạn từ 1 - 4 tuần hay trung hạn 2 - 12 tháng, hoặc dài hạn hơn từ 1 năm trở lên.

Bước 2: Thiết lập

Thiết lập mục tiêu cá nhân và mục tiêu tài chính. Khi mục tiêu tài chính càng cụ thể thì kế hoạch tiết kiệm càng sớm thành công.

Bước 3: Tạo dựng

Tạo ngân sách chi tiêu cố định và biến đổi dựa trên thu nhập dự kiến. Đối với chi tiêu cố định sẽ là các khoản chi bắt buộc (must have) bạn phải bỏ tiền ra mỗi tháng, đó sẽ là các khoản như tiền thuê trọ, tiền ăn hằng tháng, tiền xăng xe, điện nước… Hay các khoản biến đổi (nice to have) như tiền sinh nhật, quà cáp, mua sắm,...

Bước 4: Theo dõi

Theo dõi xu hướng chi tiêu từ đó đưa ra quyết định phù hợp với tình trạng tài chính của bạn, có thể là tiết kiệm hay đầu tư chẳng hạn.

Bước 5: So sánh

So sánh ngân sách đã thiết lập với mức chi tiêu thực tế. Đối chiếu, tìm ra các khoản chi chênh lệch.

Bước 6: Đánh giá

Đánh giá tiến triển tài chính và thay đổi ngân sách (nếu cần) cho phù hợp.

Hướng dẫn thiết lập mục tiêu

Ở mỗi giai đoạn khác nhau sẽ có những ưu tiên và mục tiêu khác nhau. Mục tiêu rõ ràng bao nhiêu, kế hoạch sẽ chi tiết bấy nhiêu. Vậy, “rõ ràng” chừng nào thì được?

- Thực tế: Bất kể là thiết lập mục tiêu hay lên kế hoạch thì “thực tế” là một yếu tố cực kỳ quan trọng. Bạn phải nhận định và đánh giá tình hình một cách khách quan nhất. Giả sử bạn đặt mục tiêu 5 năm để mua nhà thì “side hustle” và “part-time job” thật khó để hoàn thành mục tiêu. Lúc này, bạn cần phải chăm chỉ, nỗ lực nhiều hơn để tìm thêm công việc full-time, đồng thời phát thảo sơ bộ về ngôi nhà bạn đang mong muốn, mức giá bao nhiêu, diện tích thế nào, vị trí ở đâu….

- Cụ thể: Mọi mục tiêu cần phải rõ ràng, cụ thể. Chẳng hạn như “tôi muốn để dành 100.000.000 đồng để làm vốn đối ứng vay mua một chiếc xe hơi”. Hay quay lại chuyện mua nhà, với mục tiêu lớn là 5 năm, thì mục tiêu nhỏ cho mỗi năm bạn cần phải tiết kiệm bao nhiêu, những công việc nào có thể giúp bạn kiếm được số tiền đó… Hãy cố gắng cụ thể mục tiêu hết mức có thể.

- Xác định thời gian: Thời gian là động lực để tất cả mọi người hoàn thành công việc. Hãy gán những mục tiêu bạn thiết lập đi cùng một mốc thời gian cụ thể. Ví dụ: “Tôi sẽ trả hết các khoản vay sinh viên trong vòng 18 tháng".

- Nêu rõ các bước cần thực hiện để đạt được: Với mỗi mục tiêu lập ra luôn cần những hành động cụ thể đi cùng. Ví dụ: “Tôi sẽ tạo tài khoản tiết kiệm tự động rút tiền hàng tháng từ tài khoản vãng lai của mình”.

OK, bắt đầu “tiết kiệm” thôi!

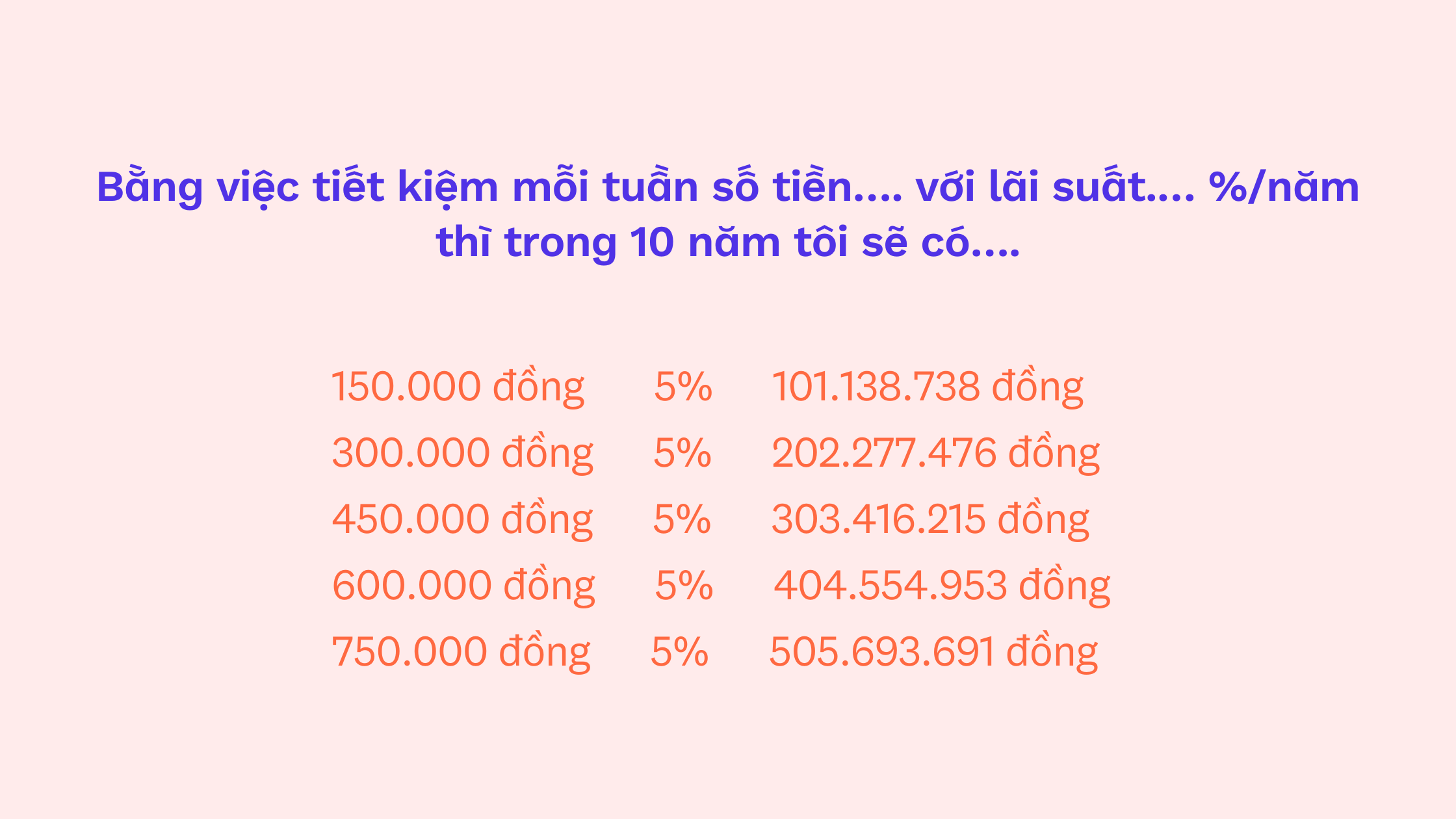

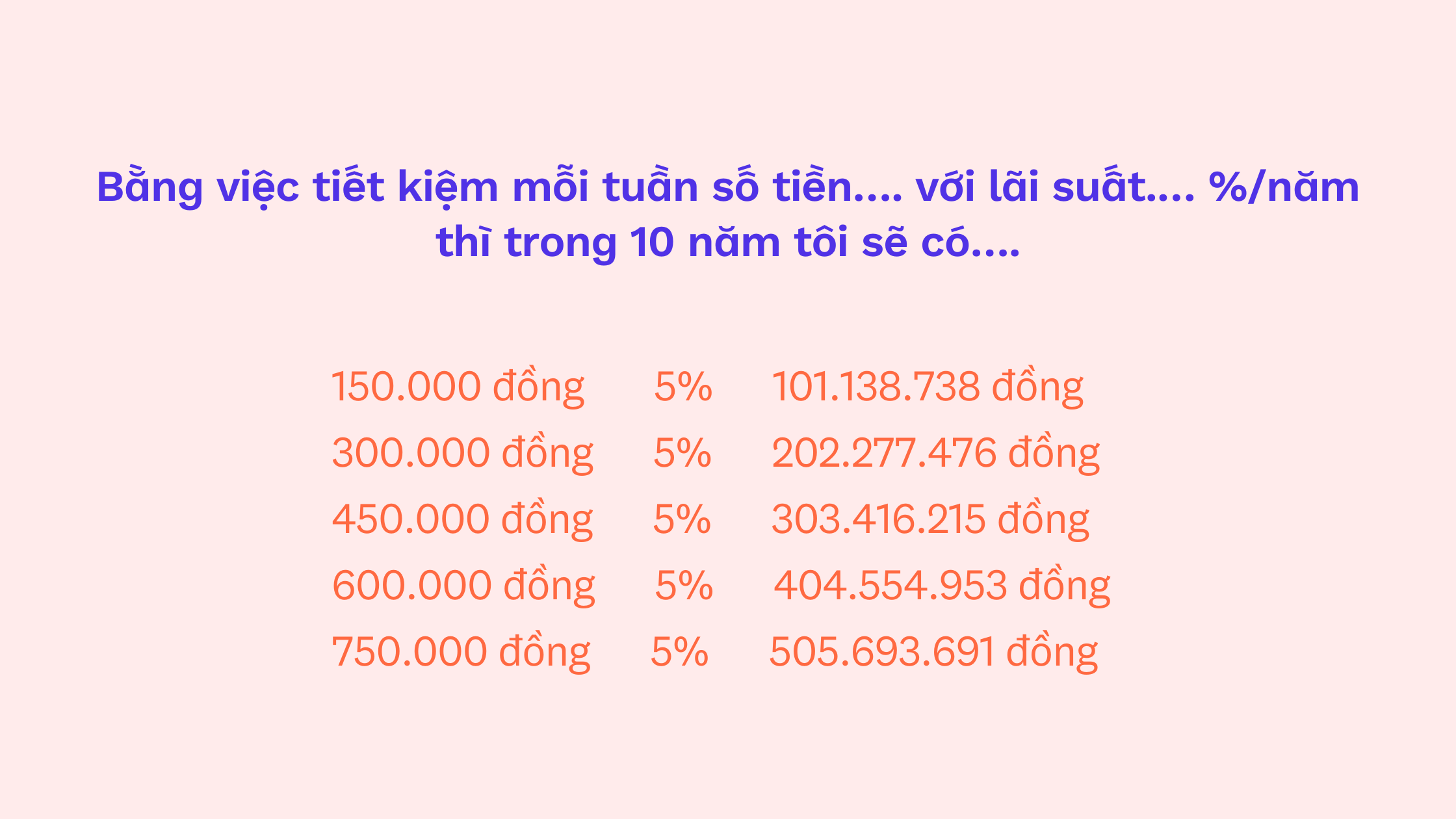

Tích tiểu thành đại

Để có tiền tiết kiệm hoặc nhiều tiền tiết kiệm thì cần làm gì? Đơn giản, hãy tiết kiệm đi. Và hãy nhớ rằng, tiết kiệm chưa bao giờ và sẽ không bao giờ là thú vui chỉ dành cho người giàu, bởi bất kỳ ai cũng đều có thể bắt đầu tiết kiệm với bất kỳ khoản tiền nào. Kiên trì cộng với thời gian chính là nguyên liệu tuyệt vời để tạo ra một mẻ “tiết kiệm” ngon lành.

Muôn kiểu tài khoản tiết kiệm

- Tài khoản thanh toán thông thường và có phát sinh lãi suất không kỳ hạn:

- Tiền để tại ngân hàng thanh toán cho tất cả các loại chi phí.

- Lãi suất không kỳ hạn thường là 0,2%/năm.

- Sổ tiết kiệm có kỳ hạn của ngân hàng:

- Cam kết gửi trong một thời gian nhất định, ít nhất là 1 tháng để được lãi suất tốt. Thời gian gửi cam kết càng lâu thì lãi suất càng cao.

- Lãi suất tiết kiệm dao động từ 3,5 - 4%/năm kỳ hạn 1 tháng.

- Các loại tài khoản tiết kiệm online cung cấp bởi một số ngân hàng số:

- Tiền trong tài khoản được tự động gửi tiết kiệm, giúp chúng ta không cần phải ghi nhớ.

- Hiện nay tại Việt Nam dịch vụ này vẫn còn khá mới mẻ, các bạn hãy xem nguyên tắc chọn tài khoản tiết kiệm phù hợp bên dưới nhé

Cách tính lãi suất đơn thuần và lãi suất cộng dồn

Lãi suất đơn thuần

Công thức: Số tiền x Lãi suất x Thời gian (theo năm) = Số tiền kiếm được

- Ví dụ: Bạn có 5.000.000 đồng trong tài khoản tiết kiệm và được hưởng lãi suất đơn thuần là 5%/năm. Trong năm đầu tiên, số tiền bạn kiếm được là: 5.000.000 đồng x 0,05 x 1 = 250.000 đồng. Đến cuối năm thứ 2 bạn kiếm được 500.000 đồng. Tài khoản của bạn cứ thế hằng năm tăng thêm được 250.000 đồng, chưa kể bạn còn có lãi suất cộng dồn vào qua từng năm.

Lãi suất cộng dồn

Là lãi suất được trả trên số tiền gốc và tiền lãi cộng dồn qua từng năm.

Công thức: (Số tiền gốc ban đầu + Tiền lãi) x Lãi suất x Thời gian = Số tiền kiếm được

- Ví dụ: Nếu bạn có 5.000.000 đồng trong tài khoản tiết kiệm và được hưởng lãi suất cộng dồn là 5%/năm. Trong năm đầu tiên, số tiền bạn kiếm được là:

5.000.000 đồng x 0,05 x 1 = 250.000 đồng

5.000.000 đồng + 250.000 đồng = 5.250.000 đồng

Với lãi suất cộng dồn, cuối năm thứ 2 bạn sẽ kiếm được 262.500 đồng tiền lãi. Cứ thế, tiền của bạn hằng năm sẽ tăng lên trên tiền gốc cộng cả tiền lãi.

Cách chọn lựa tài khoản tiết kiệm phù hợp

Ting gợi ý bạn một số cân nhắc khi chọn lựa tài khoản tiết kiệm:

- Lãi suất (hay còn gọi là tỷ lệ lợi nhuận): Tất cả những số tiền bạn kiếm được sẽ là từ đây.

- Những yếu tố làm giảm khoản tiền bạn kiếm được hoặc thậm chí có nguy cơ gây lỗ - các loại phí và phạt: Thường sẽ dựa trên yêu cầu về số dư tối thiểu, hoặc phí giao dịch.

- Yêu cầu về số dư tối thiểu: Một số ngân hàng sẽ yêu cầu có số dư tối thiểu để trả lãi suất. Trong một số trường hợp, số dư lớn có lợi thế được thương lượng lãi suất với ngân hàng.

- Phương pháp tính số dư tối thiểu: Hầu hết tính theo mỗi ngày. Một số ngân hàng sẽ tính số dư bình quân ngày.

Với những chia sẻ dài dòng này, Ting hi vọng sẽ giúp bạn hiểu hơn về tầm quan trọng của việc lên ngân sách và lập kế hoạch tiết kiệm. Và, để đánh giá được tụi mình có đang “xạo” hay không, chắc bước này Ting phải nhờ bạn thử trải nghiệm rồi đó! Hi vọng có thể nhận những phản hồi tốt từ bạn!