Nếu bạn đã có lúc nào đó cảm thấy rằng mình đang bị ‘bội thực' với quá nhiều khái niệm mới trong khi bạn chỉ đơn giản muốn biết làm sao để quản lý tiền của mình tốt hơn thì bài viết này dành cho bạn.

Sau đây là 4 khái niệm rất quan trọng khi nói đến quản lý tài chính cá nhân. Tại sao những khái niệm này lại quan trọng? Bởi vì nó không chỉ giúp hướng dẫn bạn cần làm những gì trong việc quản lý tiền bạc của chính mình, mà còn giúp cho bạn hiểu rõ tại sao bạn nên làm những điều đó.

Ok, chúng ta hãy cùng khám phá những khái niệm này là gì nhé.

Lãi cộng dồn

Giả sử bạn có một khoản tiết kiệm 10 triệu đồng với thời hạn 12 tháng gửi tại ngân hàng có lãi suất là 6%/năm. Bạn hãy thử tính xem sau 5 năm số tiền này của bạn là bao nhiêu? Và sau 10 năm?

Vâng, sau 5 năm số tiền bạn có được là hơn 13 triệu đồng. Sau 10 năm số tiền này sẽ khoảng 18 triệu đồng.

Chúng tôi có 1 ví dụ khác cho bạn.

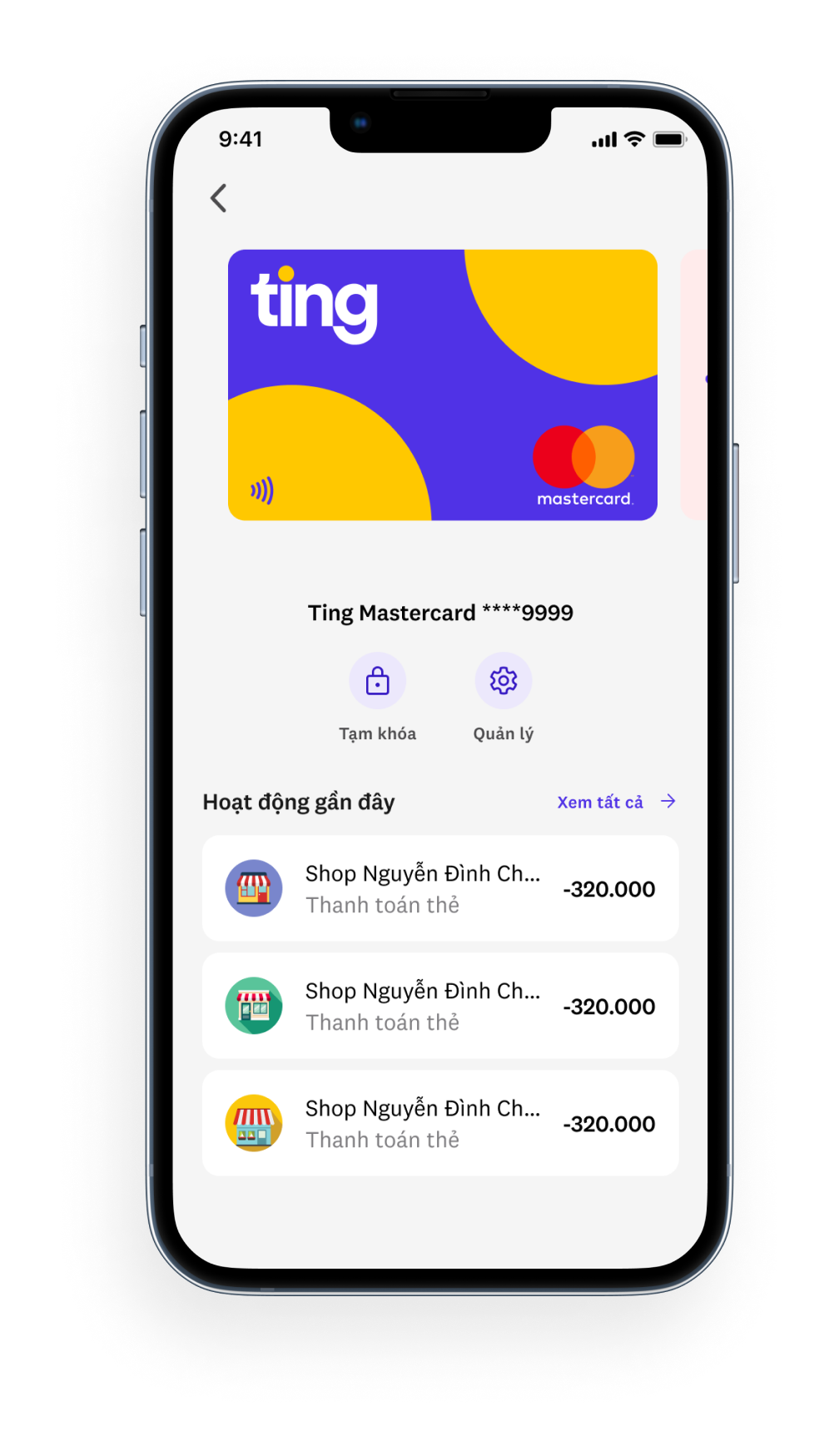

Giả sử tháng này thẻ tín dụng của bạn phát sinh dư nợ là 10 triệu đồng và bạn quyết định sẽ không trả khoản nợ này trong vòng các tháng tới. Ngân hàng không áp dụng bất cứ phí nào khác mà chỉ tính lãi suất trên dư nợ của bạn và lãi suất này họ tính cho bạn là 3.99%/tháng. Vậy sau 3 tháng tổng dư nợ bạn phải trả cho ngân hàng là bao nhiêu? Và sau 6 tháng? Sau 3 tháng tổng dư nợ mà bạn sẽ phải trả cho ngân hàng là hơn 11 triệu đồng và chỉ sau 6 tháng tổng dư nợ của bạn đã có thể xấp xỉ 13 triệu đồng.

Chúng tôi còn 1 ví dụ khác.

Giả sử bạn kiếm được 10% trong năm nay với danh mục đầu tư 20 triệu đồng. Vào cuối năm, danh mục đầu tư đó sẽ trị giá 22 triệu đồng. Điều đó có nghĩa là khi bạn kiếm được tiền lãi vào năm tới, bạn sẽ làm như vậy với số tiền lớn hơn, mà không cần đầu tư thêm một đồng nào. Năm tháng trôi qua, bạn sẽ kiếm được tiền lãi từ tiền lãi, cứ như thể một quả cầu tuyết lăn xuống dốc đã trở thành một trận tuyết lở. Đó là lý do mà mọi người thường đề cập đến "sự kỳ diệu của lãi cộng dồn".

Vậy lãi cộng dồn chính là cách chúng ta kiếm lời từ các khoản đầu tư hoặc trả lãi suất cho các khoản nợ của mình. Trong khái niệm này, thời gian hay sự kiên nhẫn và tính kỷ luật của bạn chính là chìa khóa dẫn đến thành công.

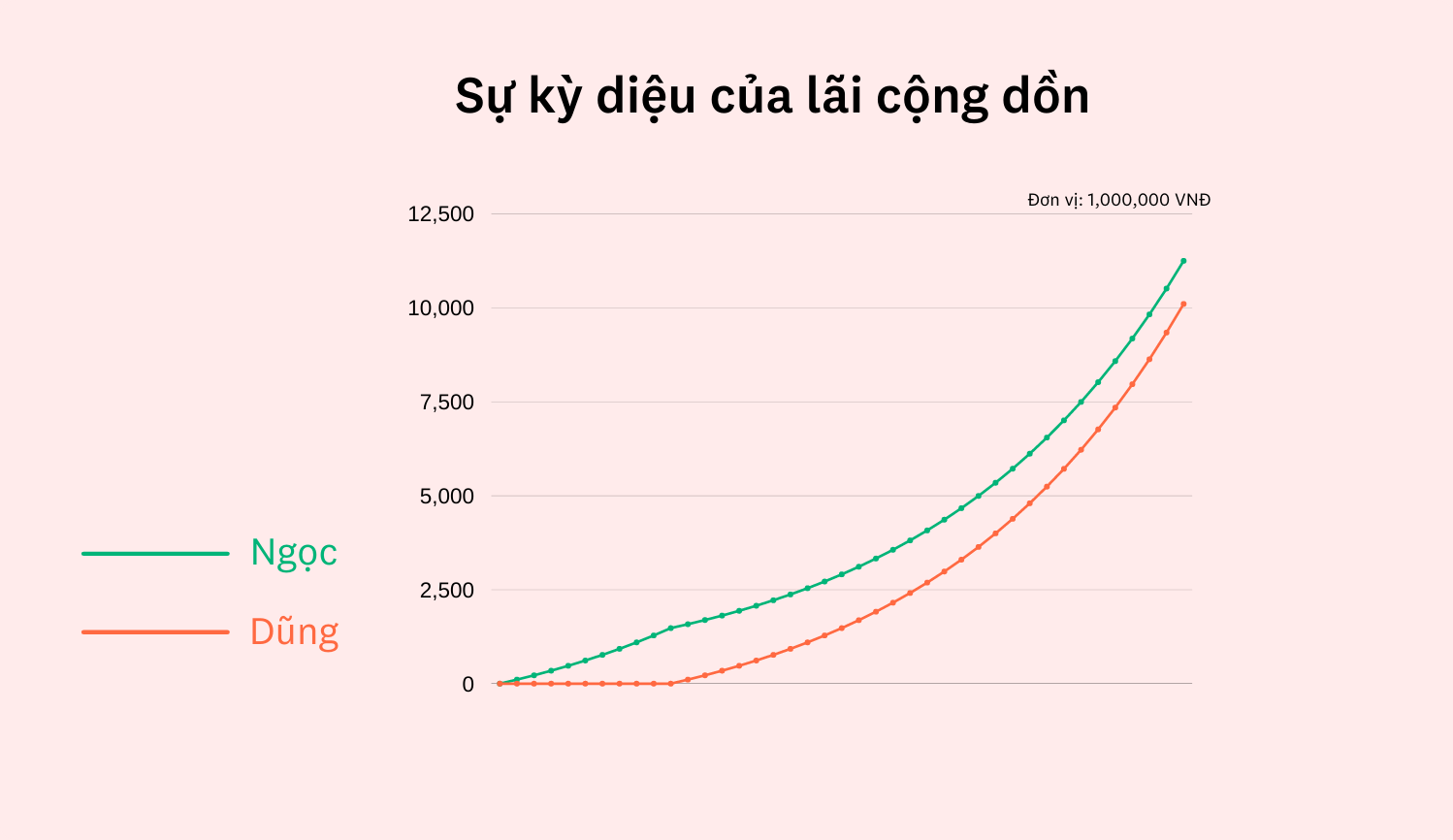

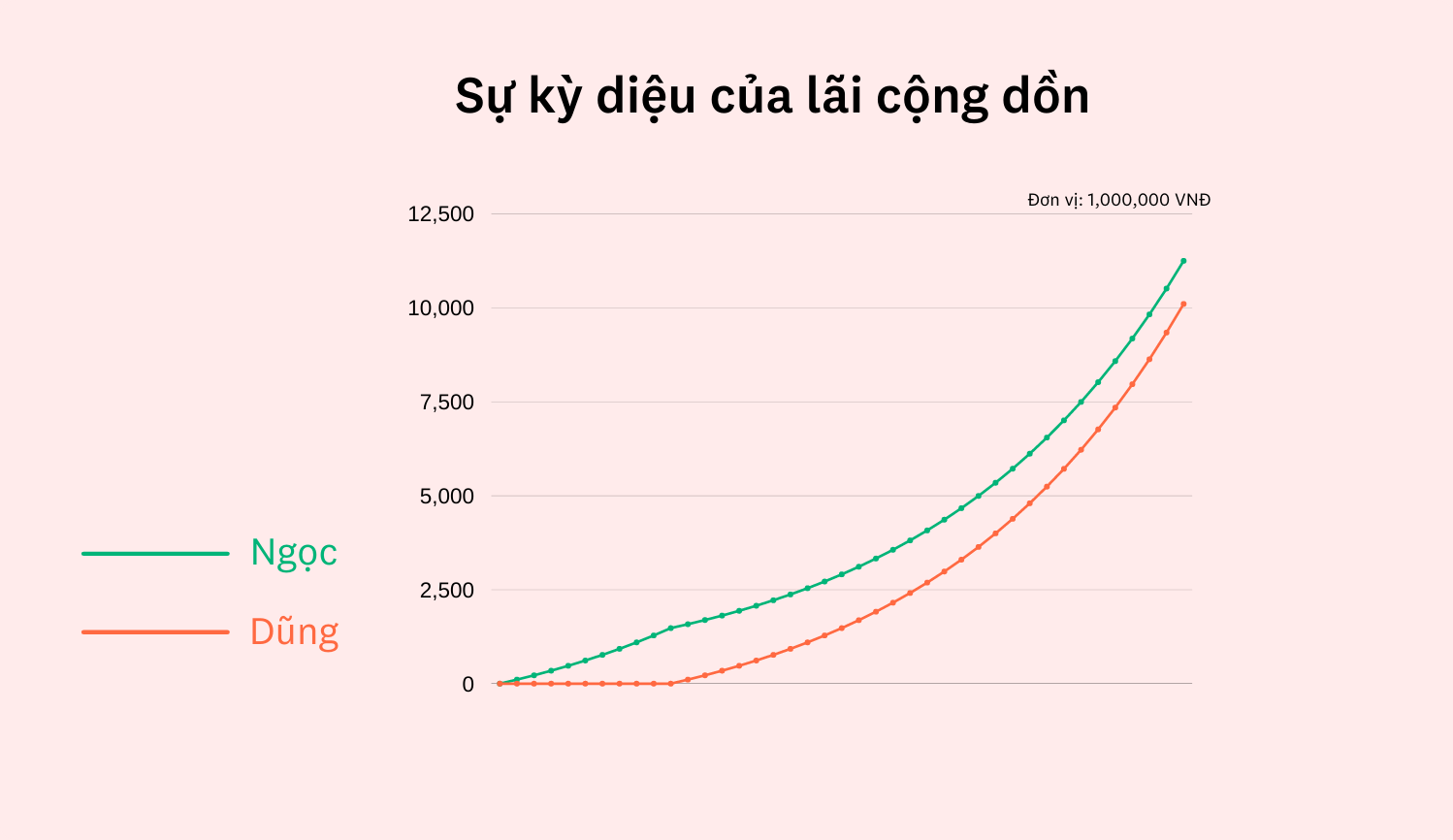

Ngoài ra, công cụ ‘lãi cộng dồn' này đặc biệt hữu ích với những người biết đầu tư từ lúc còn trẻ tuổi. Nếu bạn có thể đầu tư một số tiền nhỏ chỉ trong một thập kỷ bắt đầu từ năm 18 tuổi, bạn chắc chắn sẽ nhận được một khoản tiền lớn hơn vào thời điểm bạn nghỉ hưu so với những người đầu tư nhiều tiền hơn bạn nhưng lại đợi đến khi họ ngoài 30 tuổi mới làm điều đó.

Hãy hình dung bạn Ngọc có thể đầu tư số tiền 100 triệu đồng mỗi năm từ khi 20 tuổi, không thêm bất kỳ khoản nào khác, đến sinh nhật lần thứ 30, Ngọc sẽ dành ra được 1 tỷ đồng. Một bạn khác là Dũng chờ đến 30 tuổi mới bắt đầu đầu tư, nhưng Dũng dành ra 100 triệu đồng mỗi năm trong tận 30 năm tới. Bề ngoài có vẻ như Dũng đang làm tốt hơn Ngọc.

Tuy nhiên, khoản đầu tư 1 tỷ đồng của Ngọc - không hề được tác động và giả định lợi nhuận đều đặn hàng năm là 7% - sẽ để lại cho Ngọc hơn 11 tỷ đồng vào thời điểm Ngọc 60 tuổi, trong khi 3 tỷ của Dũng chỉ mang lại 10 tỷ đồng cho bạn ấy khi Dũng 60 tuổi.

Tất nhiên, nếu như Ngọc có thể tiếp tục đầu tư 100 triệu đồng mỗi năm trong 40 năm, từ 20 đến 60 tuổi, Ngọc sẽ có thể trở thành một triệu phú đô la. Thời gian và sự kiên nhẫn của Ngọc thực sự được đền đáp.

Nhà bác học thiên tài Albert Einstein đã từng nói và chúng tôi xin tạm dịch: “Lãi cộng dồn là kỳ quan thứ 8 của thế giới. Những ai vận dụng được nó sẽ nhận được sự giàu có, còn những ai không hiểu… sẽ phải trả giá cho nó”.

Có những khoản nợ tốt cho bạn

Đúng vậy, hoàn toàn có những khoản nợ bạn nên có sẽ tốt hơn là không có (mặc dù nợ nào cũng phát sinh lãi cộng dồn).

Đặc điểm phân biệt của nợ tốt và nợ xấu là lợi nhuận bạn sẽ kiếm được từ khoản đầu tư bạn thực hiện với số tiền bạn đã vay. Đó là lý do tại sao việc vay để mua nhà thường có ý nghĩa: Hàng tháng khi bạn trả nợ vay mua nhà là bạn đang tiến đến gần hơn với quyền sở hữu hoàn toàn một tài sản mà giá trị của nó sẽ được tăng theo thời gian.

Đồng thời việc bạn cố gắng thanh toán khoản vay mua nhà mỗi 2 tuần thay vì hàng tháng, hoặc thanh toán thêm một lần trong năm sẽ giúp bạn giảm được tiền lãi, vốn được cộng dồn mỗi tháng. Từ đó, trên tổng thể số tiền bạn phải trả sẽ thấp hơn so với người trả đúng theo lịch trình ấn định của ngân hàng.

Những khoản vay phục vụ cho mục đích học tập của bạn cũng được xem là những khoản vay tốt. Nếu sau khi kết thúc chương trình học, tấm bằng bạn có trong tay giúp bạn có mức thu nhập cao hơn trước đây, bạn sẽ có thể sớm trả dứt nợ và bắt đầu tiết kiệm cũng như đầu tư.

Tất cả nợ tốt hay xấu đều phụ thuộc vào việc bạn đang trả thế nào cho khoản nợ bạn có và cách bạn sử dụng tiền mà bạn vay được.

Đa dạng hoá

Không nên bỏ trứng vào cùng một giỏ. Đây là một quy tắc rất quan trọng mà bạn cần ghi nhớ khi nói đến việc quản lý tiền của mình. Việc cân bằng tốt và đa dạng hoá được danh mục đầu tư đòi hỏi bạn sẽ cần nhìn toàn bộ bức tranh tài chính của bạn.

Tưởng tượng rằng bạn vừa được nhận thư mời làm việc tại một tập đoàn bất động sản lớn nhất nhì Việt Nam. Chúc mừng bạn! Giờ đây thu nhập của bạn phụ thuộc rất lớn vào ngành bất động sản lên xuống như thế nào, vì vậy chúng tôi sẽ có lời khuyên rằng danh mục đầu tư của bạn đang nắm giữ không nên chứa đầy mã chứng khoán của chỉ ngành này. Thay vào đó, bạn có thể thử tìm hiểu một số các ngành khác như nông nghiệp, y tế, tài chính để đầu tư vào đó. Hãy đa dạng hóa các khoản đầu tư của mình nhé.

Đầu tư là một mảng quan tâm lớn của đa số mọi người. Việc đa dạng hóa danh mục đầu tư không chỉ nói về việc tránh bỏ ra quá nhiều tiền vào một công ty, ngành, lĩnh vực nào, mà bạn cũng cần cả đa dạng về chiến lược đầu tư. Ví dụ, bạn có thể cân nhắc đầu tư vào các mã chứng khoán của những công ty có giá trị vốn hoá cả lớn và nhỏ. Thời gian cũng là một trong những chiến lược giúp bạn đa dạng hóa danh mục của mình: phân bổ tiền đầu tư suốt cả năm bất kể thị trường lên hay xuống.

Tính thanh khoản

Bạn thấy thế nào nếu bạn có hàng chục tỷ đồng… trên giấy tờ? Số tiền này chỉ thực sự giá trị nhiều khi bạn có thể chuyển nó thành tiền mặt nhanh chóng trong trường hợp khẩn cấp (hoặc khi bạn thấy có một cơ hội lớn không thể bỏ lỡ).

Việc bán nhà có thể mất quá nhiều thời gian để có thể hữu ích (bất động sản nổi tiếng là kém thanh khoản). Và bất kỳ khi nào bạn cần thanh lý một khoản đầu tư, bạn cũng đang tạo cơ hội cho người khác mua lại với giá rẻ. Về mặt lý thuyết, một danh mục đầu tư chứng khoán có thể cung cấp rất nhiều thanh khoản, nhưng nếu bạn đã bán tháo chúng vào tháng 3 năm 2020, khi các chỉ số thị trường rơi tự do, bạn đã phải trả một chi phí cơ hội lớn cho việc thanh khoản đó.

Để bảo toàn tính thanh khoản cho bản thân mình, chúng ta ai cũng nên có một quỹ khẩn cấp. Nếu bạn có một khoản tiền tiết kiệm 300 triệu gửi tại ngân hàng để luôn sẵn sàng cho những tình huống đột xuất, ví dụ như là đợt giãn cách xã hội kéo dài năm nay, số tiền đó hữu ích hơn cho bạn so với 300 triệu nằm trong giá trị căn nhà. Việc trích lập cho quỹ dự phòng này bao nhiêu phụ thuộc lớn vào độ ổn định thu nhập và khả năng chấp nhận rủi ro của bạn.

Hầu hết các khái niệm về tài chính cá nhân nêu trên đây đòi hỏi chúng ta phải rất trung thực trong việc đánh giá khả năng và giới hạn của chính mình. Đồng thời, chúng ta cần hiểu rằng khi chúng ta đưa ra một quyết định về tài chính, nó sẽ không chỉ có những đánh đổi nhất định, mà còn có khả năng ảnh hưởng đến cả cuộc đời chúng ta.

(Theo WSJ)